Her daim Türkiye ekonomisi bakımından hayati bir öneme sahip olan hızlı tüketim malları (“HTM”) perakendeciliği sektörü, ürünlerdeki fiyat artışlarından ötürü sıklıkla kendisini siyaset ve ekonominin ana tartışma konusu olarak bulmaktadır. Bu kapsamda Rekabet Kurumu (“Kurum”) da HTM sektörünün rekabetçi yapısı ile ilgili pazarların yapısal özelliklerini düzenli olarak takip ediyor.

Özellikle de Covid-19 pandemisinden bu yana HTM sektörünün hub-and-spoke karteli soruşturmalarıyla Kurum’un merceği altında yer aldığı söylenebilir. Hatırlanacağı üzere, 2021 yılında Kurum; BİM, CarrefourSA, Migros, Şok ve A101 olmak üzere beş zincir markete ve bunların ortak bitkisel yağ tedarikçisi Savola’ya hub-and-spoke karteli iddialarından ötürü rekor düzeyde idari para cezası yaptırımı uygulamıştı. Ardından, 2022 yılının sonunda, Kurum aynı zincir marketler ve bunların ortak tedarikçileri olan Coca-Cola, Doğanay, Düzey, Eti, Frito-Lay, GlaxoSmithKline, Haribo, Pasifik, Pepsi, Red Bull, Şölen Çikolata ve Uno ile ilgili ikinci hub-and-spoke kararını verdi ve bu teşebbüslerin hub-and-spoke özellikleri gösteren anlaşmalar yoluyla Rekabet Kanunu’nu ihlal ettiğine kanaat getirdi. İkinci karara ilişkin kısa karar yayımlanmakla beraber, hub-and-spoke dosyasının gerekçeli kararı henüz yayımlanmış değil.

Kurum’un HTM’yi takip ediyor olmasın en önemli çıktılarından birisi de kuşkusuz sektör raporları. Kurum, 24 Mayıs 2012 tarihinde yayınladığı sektör inceleme raporunun üzerine aynı sektöre yönelik olarak bir süredir yeni bir sektör inceleme çalışması yürütüyordu. Uzun süren bu çalışma sonrası Rekabet Kurumu, ilk olarak 5 Şubat 2021 tarihinde “Türkiye HTM Perakendeciliği Sektör İncelemesi Ön Raporu”nu (“Ön Rapor”) yayımladı. Ön Rapor’un akabinde rekabet hukuku ve HTM çevrelerinde bir süredir nihai rapor bekleniyordu. Bunun üzerine, Rekabet Kurumu 30 Mart’ta nihai HTM Perakendeciliği Sektör İncelemesi Nihai Raporu’nu (“Nihai Rapor“) resmî internet sitesi üzerinden yayımladı.

Nihai Rapor’un detaylarına girmeden önce Nihai Rapor’da Kurum’un son dönemin en çok yankı bulan kararları olan hub-and-spoke dosyalarıyla gündeme gelen zincir marketlerin nasıl rekabet ettiğine dair herhangi bir değerlendirme vermediğini belirtmek isteriz. Nihai Rapor, daha ziyade, Kurum’un HTM sektörünün genel yapısına ilişkin değerlendirme ve tespitlerini içeriyor.

Nihai Rapor Bize Hangi Tespitleri Sunuyor?

Organize (Modern) Kanal Geleneksel Kanalı Geride Bıraktı: Ön Rapor her ne kadar bakkallar, büfeler, manavlar ve küçük/yerel marketlerden oluşan geleneksel kanalın popülaritesini görece koruduğunu belirtse de Türkiye’de geleneksel kanaldan organize/modern kanala (süpermarket, hipermarket ve indirim marketler vb.) hızlı bir geçiş yaşandığını belirtiyordu. Bununla beraber, Nihai Rapor, aradan geçen süre zarfında organize kanalın geleneksel kanalı geride bıraktığını açıkça vurguluyor. Öte yandan, geleneksel perakendeden organize perakendeye geçişte bölgesel/yerel perakende zincirlerinin katkısının yadsınamaz boyutta olduğu belirtiliyor.

Yüksek Yoğunlaşma Oranları: Ön Rapor’daki tespite paralel olarak, Nihai Rapor’da da HTM perakendeciliği pazarı, en büyük on oyuncunun %70 seviyelerinde yoğunlaşma oranı yarattığı ve yalnızca dört teşebbüsün (BİM, A101, Migros ve ŞOK) pazarın yarısından fazlasına hâkim olduğu, “yoğunlaşma oranı yüksek” bir pazar olarak değerlendiriliyor. Pazara önemli yeni girişlerin yaşanmadığı ve büyük/ulusal ölçekte faaliyet gösteren marketlerin kârlılıklarını düzenli olarak artırmaya devam ettikleri Türkiye HTM perakendeciliği pazarında fiilen yüksek giriş engellerinin oluştuğu öne sürülüyor.

Dikey Bütünleşik Yapıların Potansiyel Rekabetçi Avantajları: Nihai Rapor’da, dikey bütünleşik yapıların ölçek ekonomilerinden faydalanma kabiliyetlerinin artması ve arz tarafında bilgi asimetrisinin önemli ölçüde azalması sonucu söz konusu yapıların daha etkin ve hedefe uygun satış stratejileri geliştirmeleri ve perakende seviyede rakiplerine kıyasla daha fazla rekabetçi avantaja sahip olmalarının beklendiği ifade ediliyor.

İndirim Marketlerinin Artan Pazar Gücü: Nihai Rapor’a göre son 10 yıllık süreçte indirim marketler pazar güçlerini önemli ölçüde artırmış. Nihai Rapor’da söz konusu pazar gücü artışına olanak sağlayan iki temel unsur üzerinde duruluyor:

- Büyük ölçüde yerel ve küçük-orta ölçekli tedarikçilere düşük bedellerle ürettirilen özel markalı ürünlerin yaygınlaşması

- Yerel tüketici ihtiyaçlarına ve pazar dinamiklerine uygun olacak şekilde esnek karar mekanizmalarının işletilebilmesi ve küçük mağaza formatının yarattığı maliyet avantajları.

Gerçekten de Nihai Rapor’da, BİM, A101, Migros ve ŞOK’un sektör içindeki ağırlığı 2010 yılında %26 iken, 2021 yılı sonu itibarıyla bu oranın %77’ye ulaştığı belirtiliyor. Yıllar içinde yaşanan bu yoğunlaşmanın ise yavaş ilerleyen ve fark edilmeyen devralmalar yoluyla değil, yeni mağaza açılışları (organik büyüme) yoluyla gerçekleştiği tespit ediliyor. Kurum, sektördeki oyuncularının tamamına yakınının bu trendin devam edeceğini öngördüğünü iletiyor.

Perakendeciler Tarafından “alıcı gücü”nün Tedarikçiler Aleyhine Kötüye Kullanılması: Nihai Rapor’da, sektördeki artan yoğunlaşma seviyelerinin perakendecilerin alıcı gücüne katkıda bulunduğu belirtiliyor. Nihai Rapor’a göreTüketici tercihleri bakımından daha düşük fiyatlarla satılan özel markalı ürünlerin popülaritesinin artması sonucu, indirim marketleri başta olmak üzere tüm perakendeciler pazar güçlerini artırmışlar ve tedarikçiler karşısında önemli bir alıcı gücü teşkil ediyor. Bu haliyle alıcı gücünün, küçük tedarikçiler ile yerel tedarikçiler üzerinde daha etkili olurken, pazar gücüne sahip olan veya dünya çapında faaliyet gösteren tedarikçiler için sınırlı bir seviyede kaldığı belirtiliyor.

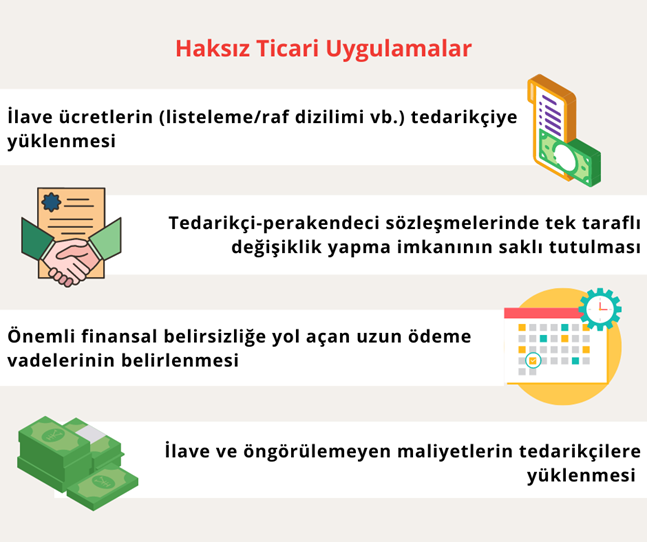

Nihai Rapor’da perakendeciler tarafından uygulanan ve haksız ticari uygulama teşkil edebilecek olan sömürücü uygulamalar şu şekilde örneklendiriliyor:

- Perakendeciler tarafından listeleme veya raf/raf dizilim ücreti gibi ilave ücretlerin tedarikçiye yüklenmesi,

- Tedarikçilerle yapılan sözleşmelerde perakendeciler tarafından tek taraflı değişiklik yapabilme imkânının saklı tutulması,

- Tedarikçi tarafında önemli finansal belirsizliğe yol açan uzun ödeme vadelerinin belirlenmesi,

- İlave ve öngörülemeyen maliyetlerin tedarikçilere yüklenmesi (örn: bir ürünün rafa yerleştirilmeden önce uğrayabileceği tüm zarar risklerinin tedarikçilere yüklenmesi).

Sektörde Dijitalleşme: Ön Rapor’dan farklı olarak Nihai Rapor, HTM perakendeciliği sektöründe dijitalleşmenin etkilerini de detaylıca inceliyor. Buna göre sektörün temel satış kanalını hala fiziksel mağazacılık kanalı oluşturuyor. Bununla birlikte, ciro içindeki payı sınırlı düzeyde olan çevrim içi satış kanallarının, hızlı bir büyüme sergilediği ve HTM organize perakende sektöründeki toplam satışların 2021 yılı itibarıyla neredeyse %3’ünü oluşturduğu belirtiliyor.

Nihai Rapor’da ayrıca artan dijitalleşmenin ve internet kullanımının da mağaza formatının veya mağaz büyüklüğünün önemini giderek azalttığının altı çiziliyor ve Covid-19 ile beraber yaşanan dijitalleşme sebebiyle sektördeki rekabetin hem boyutunun hem de şeklinin değişeceği vurgulanıyor.

İlgili Ürün Pazarı İçin Daha Geniş Bir Tanım İhtiyacı: Rekabet Kurumu, ilgili ürün pazarını iki ana kırılım altında değerlendiriyor: (i) arz/tedarik (üst pazar) ve (ii) perakende (alt pazar). Nihai Rapor, mağazalarda sunulan ürün portföyü benzeştiği ölçüde tüm oyuncuların mağaza formatı ve büyüklüğünden bağımsız olarak birbirlerini rakip olarak gördüklerini öne sürüyor.

Tedarik pazarı bakımında, geçmişteki kararlarını ve süpermarketlerde satılan gıda ağırlıklı HTM ürünlerini dikkate alarak, önümüzdeki süreçte HTM perakendeciliği ürün tedarikinde radikal değişiklikler olmadığı müddetçe, “içecekler” “süt ve süt ürünleri”, “et ve et ürünleri”, “taze meyve & sebze”, “atıştırmalık ve şekerlemeler”, “yağlar”, “dondurulmuş ürünler”, “bakliyat ve unlu mamuller”, “temel gıda”, “sigara”, ”kişisel bakım ürünleri” ve “ev temizlik ürünleri” gibi HTM kategorilerinin ve HTM alt ürün kategorilerinin tedarik pazarı bakımından yapılacak ilgili ürün pazarı tanımlarında kullanılabileceğini belirtiyor.

İlgili Coğrafi Pazar İçin Daha Dar Bir Tanım İhtiyacı: Nihai Rapor, ilgili coğrafi pazarın belirlenmesinde pazarların tüketicilerin bulunduğu yere olan uzaklığının belirleyici olduğunu belirtiyor. Nihai Rapor, şehirleşmenin, trafik yoğunluğunun ve park sorunlarının artması ile birlikte ilgili coğrafi pazarların daraldığını, ilerleyen dönemlerde de ilgili dosyanın kendine özgü koşullarına ve rekabetçi endişelerin düzeyine bağlı olarak coğrafi pazar açısından ilçe bazlı pazar tanımından daha dar bir tanımlamaya gidilebileceği düşünülmektedir öne sürüyor.

Tedarik pazarı açısından ise, ürün tedarikinde bölgesel ve/veya yerel bir yeniden yapılanma olmadığı sürece, coğrafi pazarın geçmiş Rekabet Kurulu kararlarında olduğu gibi Türkiye olarak kalmaya devam edeceği değerlendiriliyor.

Çin Seddi İhtiyacı: Ön Rapor’da detaylıca yer almayan fakat Nihai Rapor’da genişçe değerlendirilen bir diğer konu ise Çin Seddi. Nihai Rapor’da özel markalı ürünlerin, sektöre yönelik daha sağlıklı ve güçlü bir rekabet ortamının yaratılmasında oldukça etkili olabileceği belirtiliyor. Bununla birlikte, özel markalı ürünlere ilişkin özellikle rekabete hassas bilgi değişimi yolu ile gerçekleşen ve rekabet karşıtı olabilecek teşebbüsler arası davranışların kısa dönemde yüksek fiyatlar; uzun dönemde ise tüketiciler için daha az seçim şansı (azalan talep esnekliği) ve daha düşük kalitede ürün çeşitliliği gibi ciddi sonuçlara yol açma potansiyeli bulunduğu değerlendiriliyor. Bu kapsamda, özel markalı ürün imalatçıları ile perakendeciler arasındaki olası rekabete hassas bilgi paylaşımlarının sınırlandırılması veya tamamen engellenmesi için literatürde Çin Seddi uygulaması olarak geçen ve teşebbüslerin ilgili satın alma birimleri arasındaki iletişim kanallarının ayrıştırılması uygulamasına ihtiyaç olup olmadığı değerlendirilmiş ve söz konusu endişenin, teşebbüslerin ilgili satın alma birimleri arasındaki iletişim kanallarının baştan ayrıştırılmasından ziyade, olay bazlı değerlendirilmesinin daha sağlıklı sonuçlara ulaştıracağı değerlendiriliyor.

Nihai Rapor’da Neleri Göremiyoruz?

Nihai Rapor’un hangi konuları ele aldığını yukarıda açıklıyoruz. Fakat, Nihai Rapor’da gördüklerimiz kadar değinilmeyen konuların ne olduğu da önem taşıyor.

Öncelikle raporda genel olarak yapısal bir yaklaşım benimsendiğini, rekabet dinamiklerine dair kayda değer bir saptama yapılmadığını söyleyebiliriz. Daha çok organize pazardaki yoğunlaşmaya ve bununla bağlantılı olarak alıcı gücüne dikkat çekiliyor. Oysa, organize perakende pazarında, özellikle zincir marketler arasındaki rekabet dinamiklerinin incelenmesi ortaya çıkan alıcı gücü gibi semptomlara dair süreçleri daha iyi anlayabilmemize yardımcı olabilirdi.

Örneğin, yakın zamanda verilen iki hub-and-spoke kararına konu olan fiyat oluşumlarına ilişkin derinlemesine bir değerlendirmeye rastlamıyoruz. Oysa, aynı marka, gramaj, vs.ye sahip olan ürünlerin hem indirim marketlerde hem de diğer ulusal marketlerde aynı fiyata satılmasına dair rekabet dinamiklerinin ortaya koyulması oldukça aydınlatıcı olabilirdi. Hatta, tüketici davranışlarına dair bir analiz, satın alma davranışlarındaki değişimin ve tüketicilerin fiyat hassasiyetindeki artışın indirim marketlerin son yıllardaki büyümesinde rol oynayıp oynamadığını anlamamıza yardımcı olabilirdi.

Sunulan öneriler açısındansa, bir sonraki bölümde görülebileceği gibi, yapısal sorunlara çoğunlukla davranışsal tedbirlerin önerildiğini görüyoruz. Örneğin, pazardaki yoğunlaşmasının sebeplerinden biri olan indirim marketlerin organik büyümesine yönelik – aynı semtte ikinci bir şube açılmaması dışında – somut bir tedbir önerisi göremiyoruz.

Nihai Raporda yer almayan bir başka noktaysa, ilk hub-and-spoke kararında ileride açıklanacağı ifade edilen ve sektörün uzun süredir beklediği, tedarikçiler ve perakendeciler arasında rekabete hassas bilgilerin değişiminde dikkate alınması gereken kurallara ilişkin bir değerlendirmenin olmayışıdır.

Nihai Rapor Hangi Önerileri Getiriyor?

Rekabet Kurumu, Nihai Rapor’da sıraladığı yapısal sorunların çözümüne yönelik birtakım öneriler de sunuyor. Bunları şu şekilde sıralayabiliriz:

Yoğunlaşmaların kontrolü

HTM perakendeciliği sektörüne yönelik yoğunlaşmaların kontrolü bakımından, Kurul, yoğunlaşmaları daha sıkı bir incelemeye tabi tutmayı ve ilgili coğrafi pazarın kimi durumlarda mahalle veya semt düzeyine kadar daralabileceğini değerlendiriyor.

Nihai Rapor’da, Ön Rapor’daki yaklaşımdan sapılarak, sektöre özgü ciro eşiklerinin düşürülmesi önerisinden vazgeçiliyor.

Perakendecilerin, tedarikçiler karşısında alıcı güçlerini kötüye kullanmalarından ötürü ortaya çıkabilecek olan rekabet karşıtı etkiler

Perakendecilerin, tedarikçiler karşısında alıcı güçlerini kötüye kullanmalarından ötürü ortaya çıkabilecek olan rekabet karşıtı etkiler bakımından; perakendecilerin alıcı gücünün artması sebebiyle alıcı pazar payı eşiğinin de mevzuata eklenmesi ve hem tedarikçilerin hem perakendecilerin pazar paylarının, 2002/2 sayılı Dikey Anlaşmalara İlişkin Grup Muafiyet Tebliği kapsamında değerlendirilmesi öneriliyor.

Alıcı gücünün haksız ticari uygulamalar şeklinde kötüye kullanılması

Alıcı gücünün kötüye kullanımını yasaklayan ve düzenleyen ilgili yasal düzenlemenin uygulanmasından sorumlu bağımsız bir idari otoritenin kurulması tavsiye ediliyor. Bu otorite aynı zaman şikayet üzerine ya da re’sen inceleme yapma, habersiz inceleme, gerçekleştirme ve yaptırım uygulama yetkilerine sahip olmalı deniyor. Bu kapsamda, perakendecilerin tedarikçiler karşısında alıcı gücünü kötüye kullanmalarını engelleyen ve düzenleyen yasal düzenlemelerin ve regülasyonların hayata geçirilmesi öneriliyor. Bu kapsamda aşağıdaki uygulamaların yasaklanması öneriliyor:

- Bozulabilir tarımsal ürünler ve gıda ürünleri bakımından 30 günü aşan ödeme vadeleri,

- Diğer tarımsal ürünler ve gıda ürünleri bakımından 60 günü aşan ödeme vadeleri,

- Bozulabilir gıdalarda kısa sürede yapılan iptal bildirimleri,

- Alıcının tek taraflı sözleşme değişiklikleri,

- İşlemle ilgili olmayan ödeme talepleri,

- Kayıp ve bozuk mal riskinin tedarikçiye transferi,

- Tedarikçinin talebine rağmen alıcı tarafından tedarik sözleşmesine yazılı onay verilmemesi

- Ticari sırların alıcı tarafından kötüye kullanılması,

- Alıcı tarafından yapılan ticari misillemeleri,

- Tüketici şikâyetlerinin incelenmesi maliyetinin tedarikçiye aktarılması.

Diğer yandan, aşağıdaki uygulamaların ise düzenlenmesi öngörülüyor:

- Satılmayan ürünlerin iadesi,

- Listeleme, raf ve stok bedellerini tedarikçinin ödemesi,

- Promosyon için tedarikçinin ödeme yapması,

- Pazarlama için tedarikçinin ödeme yapması,

- Reklam için tedarikçinin ödeme yapması,

- Alıcının tedarikçinin ürünlerini satmak için kullanılan alanlara yerleştirilmesi için tedarikçiden personel ücreti alması.

Perakendecinin bu düzenlemelerden kaçınmak amacıyla, başka bir firma aracılığı ile sorumluğunu devretmesinin önlenmesi için bağlı ortaklık, ilişkili şirket, bağlı şirketi şeklindeki ekonomik bütünlük ilkesinin düzenlemede yer alması öneriliyor.

Sektörde “fark faturası” olarak bilinen uygulamaların yasaklanması veya düzenlemesi dile getiriliyor.

Diğer öneriler

- Küçük veya yerel perakendecileri korumak adına, zincir marketlerin yeni mağaza açılışlarına yönelik olarak, belirlenecek bir mesafe çapında aynı ekonomik bütünlük içerisinde yer alan perakendecilerin ikinci bir şube açmalarının yasaklanması ve yine bu teşebbüslerin aynı mesafe içerisinde bir devralma işlemi yapmasının engellenmesi öngörülüyor.

- Ürünlerin reklamda belirtilen süre boyunca reklam ve duyurularda belirtilen fiyattan temin edilebilmesini sağlamak için bir düzenleme yapılması ihtiyacı dile getiriliyor.

- Dijitalleşmenin rekabetçi dinamiklere ve rakiplik dengelerine olan etkilerinin gerek ilgili ürün ve ilgili coğrafi pazarların tespitinde gerekse rekabet analizlerinde dikkate alınması öneriliyor.

Tedarikçilerin tek bir zincir market için özel gramajlı ürün üretmesine yönelik münhasır olarak yapılan anlaşmaların engellenmesi öneriliyor.